2023年10月1日から消費税の適格請求書等保存方式、いわゆるインボイス制度がスタートします。インボイス制度がスタートすると、消費税の仕入税額控除ができるのは「適格請求書(以下、インボイス)」を受け取った者だけとなります。インボイスには、従来の請求書の記載内容に加えて、登録番号や適用税率、税率ごとに区分した消費税額等の記載が必要になり、そのインボイスを発行できるのは、税務署長に登録申請書を提出した、インボイス発行事業者のみとなります。

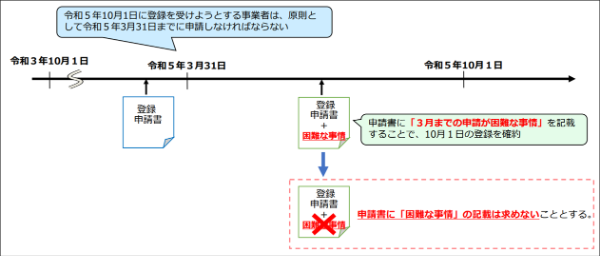

10月1日から登録事業者になるためには、原則、2023年3月31日までに登録申請しておく必要があるのですが、これを過ぎたとしても申請書に期限までに登録申請ができなかった「困難な事情」を記載していれば、10月1日から登録事業者になれるとされていました。

しかし、令和5年度税制改正で手続きの柔軟化が図られ、「登録申請書に記載する困難な事情については、運用上、記載がなくとも改めて求めないものとする」とされました。つまり、2023年4月1日以降も「困難な事情」の記載なしで登録申請が可能となったわけです(図1)。「まだ登録申請をしていなかった」という事業者にとっては、とりあえず一安心ですね。

令和5年度税制改正では、10月1日以降に登録申請する事業者に対して手続きの見直しも行われました。登録申請を行う際、課税期間の初日から登録を受ける場合は、これまでは1カ月前までに申請書を提出する必要がありましたが、これを課税期間の初日から起算して15日前の日までに提出すればよいことになりました。登録取り消しの提出期間も同様の見直しとなっています。また、免税事業者に対しては、2023年10月1日から2029年9月30日の属する課税期間中においては、自らのタイミングで登録を受けられるような措置が設けられています。

令和5年度税制改正では、小規模事業者の負担軽減措置として、免税事業者がインボイス発行事業者になった場合、納税額を売上税額の2割に軽減する緩和措置(2割特例)を設けました。これは2023年10月1日から2026年9月30日までの日の属する課税期間まで適用できます。

ポイントは、この措置はあくまで免税事業者がインボイス発行事業者となったので免税点制度の適用が受けられなくなることが前提です。消費税法の規定により、基準期間における課税売上高が1000万円を超える事業者は対象外となります。適用に当たっての手続きは簡単で、事前の届け出は不要としており、確定申告書に「2割特例」の適用を受ける旨を付記すればよいとされています。

2割特例が設けられると、小規模事業者は「簡易課税制度」を選択するより「2割特例」を選択する方が、業種にかかわらず売り上げ・収入を把握するだけで消費税の申告が可能となるため、事務負担の軽減が図られます。また、税額負担も軽減される可能性があります。というのも、2割特例は、簡易課税制度の「みなし税率」の80%と同じあり(事業区分では「第2種事業」)、単純に計算すれば「第3種事業」~「第6種事業」なら2割特例を適用した方が税額的にはトクすることになります(図2)。

図2 簡易課税制度の事業区分とみなし税率表

| 事業区分 | みなし仕入率 |

|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

| 第4事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業および保験業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6理事業(不動産業) | 40% |

出所:国税庁ホームページ

とはいえ、事業がどこの業種に属するかの判定は、原則としてその事業者が行う課税資産の「譲渡等ごと」に行うとされているため、どちらを選択するかは十分に吟味する必要があります。

このほか、2割特例の適用事業者が、課税期間の翌課税期間中に簡易課税制度を受ける旨を税務署長に提出した場合、その提出した日の属する課税期間から簡易課税制度の適用が認められることになっています。

小規模事業者は6年間、1万円未満の取引なら帳簿のみの保存でOK

インボイス制度がスタートする10月1日からは原則、インボイスを保存していないと仕入税額控除が認められなくなります。8%・10%の仕入税額控除ができなくなれば、経営に大きく響きます。とはいうものの、インボイスの発行・保存等の事務作業をいきなり中小企業に対応させるのは非常に困難です。そのため令和5年度税制改正では、6年間の経過措置としつつも、基準期間(前々年、前々事業年度)における課税売上高が1億円以下の事業者に対しては、1万円未満の取引はインボイスの保存がなくても帳簿のみで仕入税額控除を可能とする見直しが行われました。また、基準期間における課税売上高が1億円超であったとしても、前年または前事業年度開始日以降後6カ月の期間の課税売上高が5000万円以下である場合も、同特例の対象とするとされています。

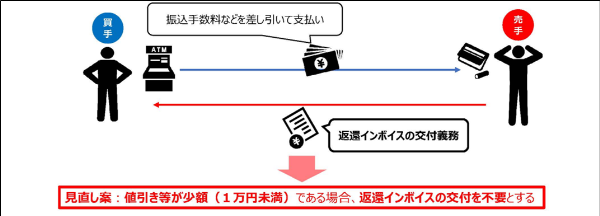

1万円未満の少額な値引きなら返還インボイスは不要

このほか小規模事業者への軽減負担措置として、インボイス制度においては、値引きなどを行った場合は、値引きなどの金額や消費税額を記載した、いわゆる「返還インボイス」をあらためて交付しなければなりませんが、令和5年度税制改正において、事業負担の軽減措置として、1万円未満の値引きについては、返還インボイスの交付を不要とする措置が講じられました(図3)。

図3 返還インボイスの交付不要措置について

[caption id="attachment_49042" align="aligncenter" width="600"] 出所:令和5年度税制改正大綱[/caption]

出所:令和5年度税制改正大綱[/caption]

前述したようにインボイス制度は、令和5年度税制改正で小規模事業者向けにかなり柔軟な措置が設けられました。自社(自身)において緩和措置がどのように影響してくるのかを十分に理解しておくことは、今後の事業運営において大きな差が生まれます。専門家の意見も聞きながら、優遇制度を賢く利用していきましょう。

小規模事業者向けインボイス制度の緩和措置のポイント

・4月以降のインボイス登録事業者の届出手続きで「困難な事情」の記載不要

・各種届出の期限が柔軟に

・免税事業者→インボイス発行事業者 消費税の2割を納めればよい特例措置の創設

・1万円未満の支払はインボイスが不要

・1万円未満の値引きなら返還インボイス不要

執筆=一般社団法人租税調査研究会

一般社団法人租税調査研究会(https://zeimusoudan.biz/about)

法人税、源泉所得税、所得税、消費税、印紙税、資産税、酒税・揮発油税、関税、国際税務、公益法人、査察、事務訴訟などの各税務分野の国税出身税理士を招集し、会計事務所向けに相談・教育などを手掛ける団体。現在、在籍する研究員・主任研究員は51名。会員会計事務所は約100会計事務所。

主な著書、「一冊ですべてわかる! 暗号資産の税務処理と調査対応のポイント」(第一法規)、「国税OB税理士による税務調査のすべて」(大蔵財務協会)、「加算税の最新実務と税務調査対応Q&A 判決・裁決・事例で解説」(大蔵財務協会)、「税目別ケースで読み解く!国際課税の税務調査対応マニュアル」(ぎょうせい)等多数。

監修=宮口貴志

株式会社ZEIKENメディアプラス代表取締役、TAXジャーナリスト、会計事務所ウオッチャーとして活動。一般社団法人租税調査研究会常務理事。元税金専門紙・税理士業界紙の編集長。