近年、経済の国際化が急速に進んでおり、国際税務の分野もこれまで以上に重要性を増してきています。今回は、国際税務の論点の中でも重要性の高い「国際源泉」を取り上げてみたいと思います。

なぜ、国際源泉が重要なのか? それは、経理実務で遭遇する可能性が高い分野だからです。例えば、「移転価格税制」や「タックスヘイブン対策税制」などは、海外に子会社などを設けていなければ課税対象にはなりません。しかし、国際源泉課税は、外国法人や非居住者に何らかの支払いをする場合には、源泉徴収をしなければならないケースがあるため、海外取引に日々従事していないような企業であっても、遭遇する可能性があります。税務調査では源泉徴収漏れを指摘され、多額の追徴課税を受けるケースも少なくありません。

源泉徴収制度の概要

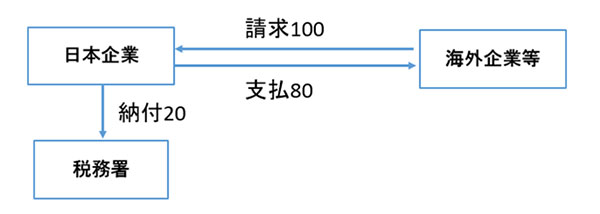

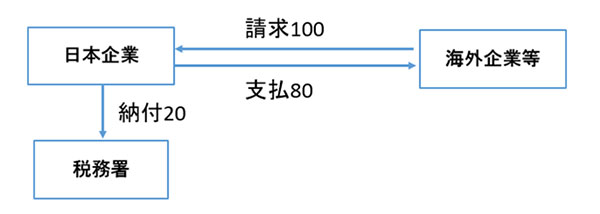

まず、源泉徴収制度について確認しておきましょう。源泉徴収制度は、給与や配当などの支払いを行う場合に、支払者が支払金額の中から一定の税金を天引きして、国に納付する制度です。特に海外取引においては、より確実な税金徴収手段として源泉徴収制度が重要な役割を担っています。例えば、「非居住者」や「外国法人」に対して、源泉徴収の対象となる一定の国内源泉所得の支払いをする場合、その支払いの際に源泉徴収しなければならないとされています。

わが国の所得税法では、国内に住所があるか、または現在まで引き続き1年以上居所を有する個人を「居住者」と定義し、「居住者」以外の個人を「非居住者」としています。つまり「非居住者」は、日本の居住期間が1年未満の者、または生活の中心が海外にある者となります。よって日本人であっても、海外転勤などで海外赴任した者も非居住者となる場合があります。また、外国法人とは、国外に本店または主たる事務所を有する法人をいいます。

このように、支払先が非居住者か外国法人である場合には、源泉徴収が必要かどうかの検討が必要となります。

【源泉徴収のイメージ~源泉徴収税率20%の場合】

源泉徴収が必要となる支払い

非居住者や外国法人に支払う際に、源泉徴収が必要となる主な国内源泉所得と源泉徴収税率は、以下の通りです。

«源泉徴収が必要な主な国内源泉所得と税率»

| 国内源泉所得の種類 | 源泉徴収税率 |

| 土地などの譲渡対価 | 10.21% |

| 人的役務の提供事業の対価 | 20.42% |

| 不動産の賃貸料など | 20.42% |

| 預貯金の利子など | 15.315% |

| 配当など | 20.42% |

| 貸付金の利子 | 20.42% |

| 工業所有権などの使用料など | 20.42% |

| 給与その他人的役務の提供に対する報酬、公的年金など、退職手当など | 20.42% |

今回は、これらの国内源泉所得のうち、日々海外取引を行っていない企業でも直面する可能性のある「土地などの譲渡対価」「不動産の賃貸料など」について、この後で見ていきたいと思います。

租税条約を確認する…

国際源泉では、日本の国内法だけでなく租税条約の確認も必要となります。相手国との間で租税条約が結ばれている場合には、租税条約の規定が国内法に優先するため、租税条約で規定する源泉徴収税率が日本の国内法で定める税率以下である場合には、租税条約の税率により源泉徴収を行うこととなります。それにより、上記の税率が免除または軽減される場合があります。例えば、使用料について国内法では20.42%で源泉徴収することとされていますが、租税場で10%に軽減されている場合には、租税条約で定める10%で源泉徴収すれば良いこととなります。

なお、この免除または軽減を受けようとする場合には、支払日の前日までに「租税条約に関する届出書」などの一定の書類を、支払者の納税地の所轄税務署長に提出することとされています。

土地などの譲渡対価には10.21%の源泉

非居住者や外国法人から日本国内にある土地などを購入して、その譲渡対価を支払う場合、その対価を支払う際に10.21%の税率で源泉徴収し、翌月10日までに税務署に納付しなければなりません。

源泉徴収の対象となる土地などには、

①国内にある土地または土地の上に存する権利

②建物およびその付属設備

③構築物

が含まれます。

日本の居住者や日本法人から不動産を購入する場合には、このような源泉徴収の規定はないため、源泉徴収を失念するリスクが高いといえます。ただし、この源泉徴収には例外規定があり、「個人」が自己またはその親族の「居住の用」に供するために非居住者や外国法人から土地などを購入した場合であって、その土地などの譲渡対価が「1億円以下」である場合には、その個人は、源泉徴収をしなくてもよいとされています。

反対に購入者が法人の場合には、この例外的な取り扱いは適用されませんので、購入代金を支払う際には必ず源泉徴収が必要となります。したがって、実務上、法人が不動産を購入する場合には、売り主が非居住者や外国法人でないかどうかの確認が重要です。特に不動産売買取引のほとんどは単発取引であり、当事者間に密接な関係がない場合が多いことから、売り主が非居住者であると気付かず、源泉徴収を怠ってしまうということが生じやすい状況にあるため、注意が必要です。

不動産の賃貸料の支払いに20.42%の源泉

非居住者や外国法人から日本国内にある不動産を賃借して賃借料を支払う場合、20.42%の税率で源泉徴収し、翌月10日までに税務署に納付しなければなりません。この源泉徴収にも例外規定があり、不動産の賃貸料のうち、土地、家屋などを自己またはその親族の「居住の用」に供するために非居住者や外国法人から借り受けた「個人」が支払うものは、源泉徴収は不要です。よって、法人が支払うものについては、使用目的に関係なく、源泉徴収が必要となります。

例えば不動産の貸主が日本在住の日本人であったために、源泉徴収をしていなかったところ、その貸主が海外勤務になったために、居住者から非居住者へと変更となったにもかかわらず、非居住者となっていた事実を知らなかったため、源泉徴収が漏れてしまったという事例もあります。賃貸人の居住形態に注意を払うことも重要と思われます。

外国法人、非居住者なら源泉徴収の必要性を検討

今回は、国際源泉への入り口として制度の全体像と、注意を要する項目として「土地などの譲渡対価」「不動産の賃貸料など」を取り上げてみました。これら以外にも「使用料」や「人的役務の提供の対価」なども源泉徴収漏れが生じやすい項目です。源泉徴収漏れを防ぐためには、非居住者や外国法人に何らかの支払いをする場合には源泉徴収が必要ではないかと疑ってかかること、そして判断がつかない場合には、支払いをする前に専門家に相談し、源泉徴収の必要性について判断を仰ぎましょう。

執筆=多田恭章

税理士・社会保険労務士 現在は、中小・零細企業の税務顧問をはじめ、大・中法人の国際税務のアドバイスおよびコンサルティングなども手掛ける。

(一社)租税調査研究会主任研究員。TOP総合会計事務所所長。元東京国税局調査部移転価格事前確認・調査担当、都内税務署国際税務専門官、東京国税局法人課税課、国税庁国際業務課(情報交換担当)を歴任。

監修=宮口貴志

一般社団法人租税調査研究会常務理事。株式会社ZEIKENメディアプラス代表取締役、税務・会計のニュースサイト「KaikeiZine」論説委員兼編集委員。税金の専門紙および税理士業界紙の編集長、税理士・公認会計士などの人材紹介会社を経て、TAXジャーナリスト、会計事務所業界ウオッチャーとしても活動。