2022年12月13日の新聞各紙に「政府・与党は、年間の所得が30億円を超えるような超富裕層を対象に課税を強化する検討に入った。所得格差を解消するため、富裕層ほど所得税の負担率が下がる『1億円の壁』の是正を目指す(毎日新聞)」といった文面が掲載されました。

これは令和5年度税制改正大綱に係る報道です。超富裕層といわれる全国で200人から300人の「超」のつく富裕層には2025年度の所得税から課税強化が図られる予定です。

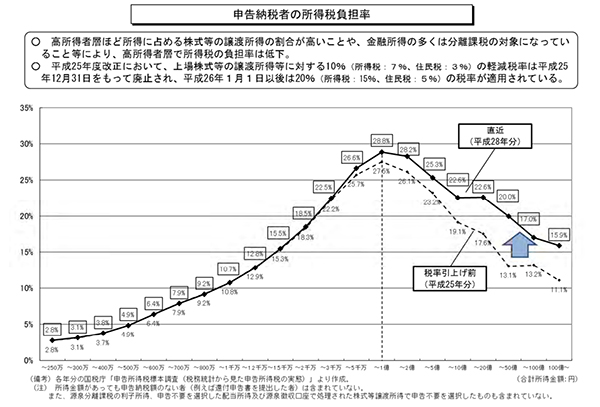

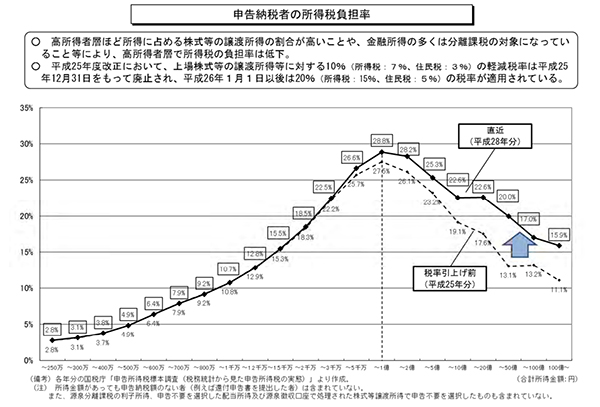

ここでいう「1億円の壁」とは、所得税などの負担率が所得1億円を超えると急激に下がってくることをいいます。税制調査会でも問題視され、その原因は富裕層ほど株式譲渡益など分離課税(税率が20.315%(住民税、復興特別税含む)に固定されている)となる金融所得の割合が多くなるため全体の所得に対する税の負担率が低下するという問題です。

所得税などは所得が高くなるほど税率が高くなる累進課税を採用しており、住民税などを含めると最高税率は55%になります。

しかし上場株式の譲渡益などについては申告分離課税という制度が利用できるため、この制度を利用すると前述のように「金融所得×20.315%」の納税だけで課税が完了するわけです。

出典:内閣府 「第19回税制調査会 財務省説明資料(個人所得課税)」

超富裕層に対する課税強化の内容は、「株式譲渡益のみならず、土地・建物の譲渡所得や給与・事業所得などを合算した所得金額(基準所得金額)から特別控除額(3.3億円)を控除した金額に、22.5%を乗じた金額が納めるべき所得税の金額を超過した場合に、その超過した差額を追加的に申告納税することとする」としています。

【本来の所得税額に追加する税額】

(基準所得金額(※1)-3.3億円)×22.5%-基準所得税額(※2)=追加納付する税額

(※1)基準所得金額:その年の所得税について総合課税および分離課税の所得を合計した所得金額

(※2)基準所得税額:基準所得金額に係る所得税の合計税額

(※3)上記計算にはNISA制度などの非課税所得は対象から除かれています

特別控除額が3.3億円でよいのかは今後の判断に任せることになりますが、申告分離課税制度によって超富裕層の所得税などの負担率が低下する問題も、一応の解決策を示している点で一定の評価はできるものと思われます。

富裕層に対する調査…

NHKニュース(2022年12月7日)で「国税庁によると一昨年の総所得が5億円を超えた人は1600人程度、このうち10億円を超えた人は600人余り」との報道がありましたが、この方々を富裕層と呼ぶのに違和感はないと思います。

しかし、今まで国税庁は、「富裕層」の定義を発表したことがありません。以前、日本経済新聞に「国税庁による大口資産家の10の選定基準」という記事(2018年12月1日付)が掲載されました。その基準は以下の通りですが、一つの目安として参考になるものと思われます。

①有価証券の年間配当4000万円以上

②所有株式800万株(口)以上

③貸金の貸付元本1億円以上

④貸家などの不動産所得1億円以上

⑤所得合計額が1億円以上

⑥譲渡所得および山林所得の収入金額10億円以上

⑦取得資産4億円以上

⑧相続などの取得財産5億円以上

⑨非上場株式の譲渡収入10億円以上または上場株式の譲渡取得1億円以上かつ45歳以上の者

⑩継続的または大口の海外取引がある者、または①~⑨の該当者で海外取引がある者

一方、富裕層の税務調査はどのようになっているかといいますと、富裕層に対する調査で肝要なのは実施する前の情報収集およびその分析であるとされています。

特に海外金融資産などへの投資や富裕層自らが出資・設立する海外法人などを利用した租税回避について、国税当局は神経をとがらせています。もちろん、国内の投資にも注視しており家族名義などでの資産運用にはその資金源を丹念に調べています。

情報収集のツールとしては、「国外送金等調書」の活用頻度が高いといえます。これは国外への送金または国外から受領した金額が100万円を超えるものについて、金融機関が送金者・受領者の氏名、取引金額、取引年月日、送金目的などのデータを国税に提出するものです。調査では非常に有効なデータであり、国税当局の各部署で詳細に分析されています。

また、国外財産調書および財産債務調書の活用もあります。国外財産調書とは合計5000万円超の国外財産(預金、有価証券や不動産など)を有する者が財産の種類・価額などの明細を国税当局に提出するものです。財産債務調書とは、所得金額2000万円超、かつ3億円以上の財産(預金、有価証券や不動産など)または1億円以上の有価証券などを有する者が財産の種類や価額などの明細を国税当局に提出するものです。これらは他の資料情報と内容を照合され、申告漏れの有無を検討します。

その他、海外の税務当局からもたらされる共通報告基準(CRS:Common Reporting Standard)に基づく情報交換により入手した日本の納税者の海外金融口座情報(口座の所有者名、住所、残高、利子・配当の受取総額など)は資産隠しや国際的租税回避行為の解明に役立てられています。

これらの情報は国税当局のKSK(国税総合管理)システムや重点管理富裕層分析システムの中の膨大な情報の一つとして集積され、調査対象の選定・分析や調査支援のために使われています。

富裕層に対する調査は、個人課税部門だけでなく、法人課税・資産課税部門も参加する組織横断的な調査事案として企画されます。投下する人員も従来の調査よりも多く、調査日数も多く確保されています。

国税当局は保有するあらゆる情報などを駆使して富裕層をウオッチしており、今後とも厳しい監視網を敷くものと思われます。これは2016年に国税庁が公表した国際戦略トータルプランにおける重点管理富裕層PT(プロジェクトチーム)の設置にも表れています。

執筆=中山正幸

税理士 中山税理士事務所所長 (一社)租税調査研究会主任研究員

国際課税分野で、金融機関が行う先端的な取引の調査を行う。東京国税局調査第一部主任国際税務専門官、同部主任国際情報審理官、税務大学校専門教育部教授(国際担当)、東京国税局調査第一部外国法人調査第一部門統括国税調査官、島原税務署長。2015年退官。同年8月税理士登録。同年10月より(一社)租税調査研究会主任研究員。現在、税理士会をはじめ税理士向け研修講師など多数手がける。

監修=宮口貴志

株式会社ZEIKENメディアプラス代表取締役、TAXジャーナリスト、会計事務所ウオッチャーとして活動。一般社団法人租税調査研究会常務理事。元税金専門紙・税理士業界紙の編集長。